おはようございます。最近、無職転生というアニメが面白く原作を一気に読んでいる電気工事戦士です。

さて今回はiDeCoについてお話します。

iDeCoとは自分のために「年金」を積み立てる制度

iDeCo(イデコ)とは行政が作った造語で正式名所は『個人型確定拠出年金』のことです。

- individual-type … 個人型

- Defined … 確定

- Contribution … 拠出

- pension plan … 年金

これらを合わせてiDeCoと呼びます。pension plan(年金)が含まれないというツッコミをしたあなた・・・僕と同レベルです。おめでとうございます!(笑)

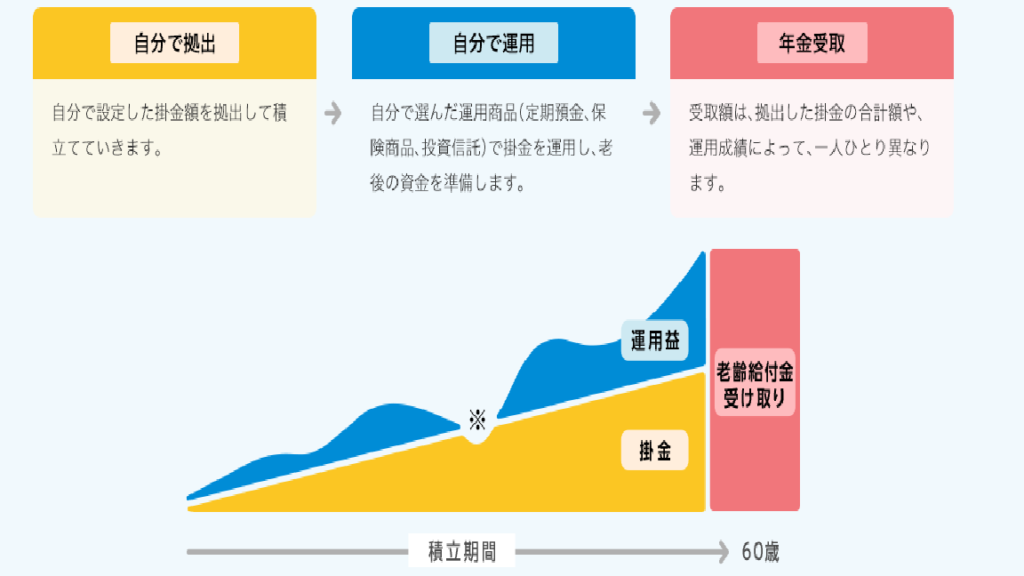

iDeCoの概要3点

- 自分で掛金を拠出(事前に決めた確定額を積立していくことで”確定拠出”と呼ぶ)

- 自分で運用(銘柄や資金額に選択)

- 年金受給額は、運用成績によって変動

(出典:iDeCo公式サイト)

運用が上手くいけばいくほど、60歳以降の年金受取額が増えていくわけです。

iDeCoが注目される理由

皆さんは日本の年金制度に対してどれだけの知識を持っているでしょうか?

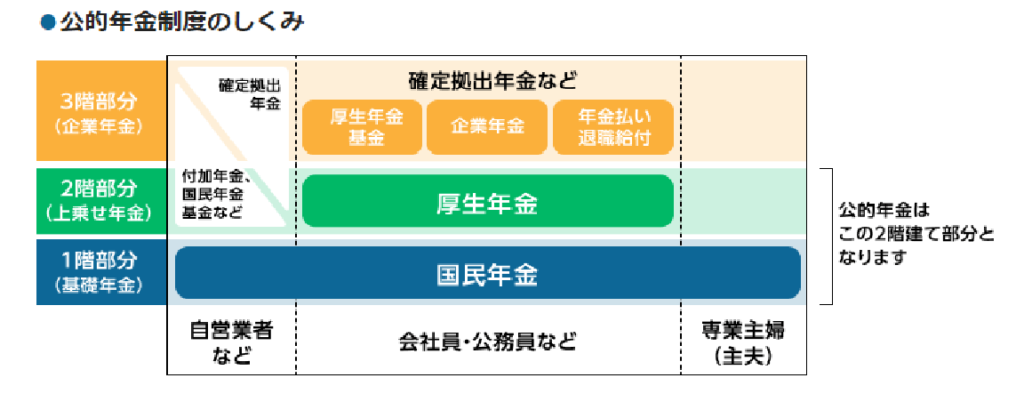

日本の年金制度は以下の画像のように(3階建てに)になっています。

(出典:楽天生命)

- 1階…国民年金(全員が加入)

- 2階…厚生年金(会社員や公務員が加入)

- 3階…公的年金(1階&2階)のプラスアルファ部分

今回の記事のテーマである「iDeCo」は、3階部分にあたる制度ということです。

ちなみに平均受給額は以下の通りです

- 国民年金の平均受給額は、55,000円

- 厚生年金の平均受給額は、147,000円(※1階部分である国民年金を含む金額)

正直、厚生年金に加入していても治療費などが増えていく老後には厳しいと思います。

これに対して政府は2017年の1月にiDeCoを活用できる人を増やす法改正をすると発表しました。要するに自分の老後は自分で備えてということです。

つまりiDeCoは、国が国民に老後に備えるために作られた制度ということです

iDeCo のメリット

iDeCoの最大にメリットはなんといっても『節税ができるということです』

- 住民税と所得税が軽減

- 運用収益が非課税

- 退職金や年金として控除が適用

上記のようなメリットがあげられます。

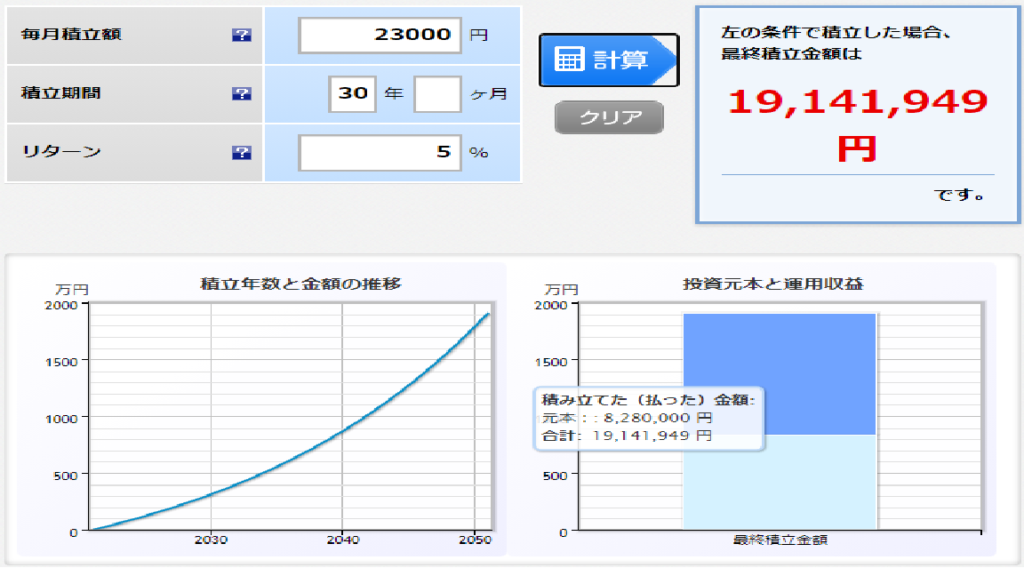

ちなみに老後2000万不足問題も条件にもよりますが、iDeCoのみで解決することが可能です。

- 月に2.3万円

- 30歳~60歳の30年間拠出

- 年率5パーセントで運用

(出典:楽天証券)

上記の通りに運用すれば60歳時点で資産額が1914万円(内訳:投資元本828万₊運用益1086万)になります。

複利さんマジぱねぇ・・・

さらに上記のシミュレーションの投資元本828万円は掛金の拠出時に『所得控除』になります。

つまり掛金×税率分だけ所得・住民税が安くなるということです。

- 所得税率10%

- 住民税率10%

上記にの条件なら828万円×20%=165.6万円も節税することができます。

※年収が高い人ほど税率が上がるため、節税効果がさらに上がります!

しかもNISAと同じでiDeCoも非課税のため運用益はそのままです!

1086万×20%=217.2万円を節税できます。

そしてさらに、60歳以上になって運用資金を受け取る時には

- 公的年金控除

- 退職所得控除

と税負担を軽減する制度も利用できます。(後で解説します)

iDeCo のデメリット

iDeCoのメリットばかり話してきましたが、おいしい話には必ず裏があるようにiDeCoにもデメリットがあります。

- 資金拘束

- 元本割れのリスク

- 手数料

- 節税になるかは人による

まず1つ目のデメリットの『資金拘束』についてです。

iDeCoは一度拠出したお金は原則60歳以降にならないと引きだすことが出来ません。つまり急遽お金が必要になってもお金があるのに使うことが出来ないということになってしまいます。

しかも60歳から必ず引き出せるわけではなく、iDeCo加入期間によって受け取る年齢も変わります。

- 10年以上:60歳

- 8~10年:61歳

- 6~8年:62歳

- 4~6年:63歳

- 2~4年:64歳

- 0~2年:65歳

次に2つ目のデメリットの『元本割れのリスク』です。

iDeCoでは元本が保証されている定期預金の商品の他に株や債券などに連動する商品があり、この商品に投資した場合経済状況によって元本割れの可能性が生じてしまいます。

じゃあ原本保証の定期預金商品に投資すればいいと思った方もいると思います。ですが、その場合上記に記載した運用益5%なんてとても無理でほとんど元本のままというのが現状です。

つまり資産を増やすには多少のリスクは覚悟しなければいけません。

ですがインデックス投資ならそこまでのデメリットではないと個人的に思っています。(根拠はまた別の記事で解説します)

3つめのデメリット『手数料』について。

加入・口座開設などを行ったとき、掛金を納付したとき、年金を受け取るときなどに

- 国民年金基金連合会

- 運営管理機関

- 事務委託先

の3者に、それぞれ手数料を支払う必要があります。ざっくり数千円のイメージです。

国民年金基金連合会への手数料は、

- 加入・移管時(初回のみ)に2,829円

- 掛金納付のたびに105円

と決まっていますが、運営管理機関や事務委託先の手数料は、どこの金融機関で口座を開設するかによって変わってきます。

SBI証券のように、とにかく手数料が安い(かからない)ところを選びましょう。

最後、4つめのデメリット「本当に節税になるかは、人による」について。

あれだけ「iDeCoは節税になる!」と言っておいて申し訳ないのですが、iDeCoが本当に節税になるかどうかは人によります。

というのも、

- iDeCoは、掛金の拠出時に「所得控除」があるし

- 運用益が「非課税」だけど

運用した資産を受け取る時には、課税されてしまうからです。

これはメリットでお伝えした以下の制度使えます。

- 公的年金等控除

- 退職所得控除

ですが、これは税負担を軽減する措置であり、必ずしも「税負担をゼロ」にするものではありません。

- iDeCoの受取タイミング(何歳で受け取るか?)

- iDeCoの受け取り方法(年金で受け取る?一時金で受け取る?併用する?)

- iDeCo受け取り時の、その他の収入状況

上記にことを考え「iDeCo受け取り時の税金」をできる限り減らす努力をしなくてはいけません。「最大の節税効果を受けて賢く受け取る」には、実はかなり複雑な計算をしないといけないんです。

※どんなこと計算しないといけないの?という興味があるひとは、こちらの記事を読んでみるとイメージが湧くと思います。

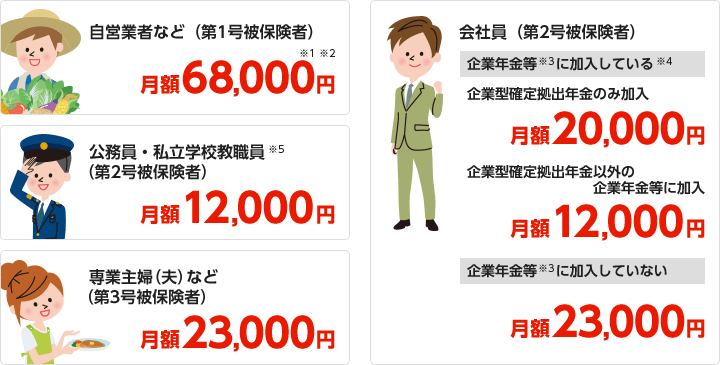

iDeCo加入の条件と掛金の限度額

職業別の、iDeCoの掛金限度額は次の通です。

(出典:イオン銀行「iDeCoの掛金・拠出限度額」)

まとめ

メリット

- 自分のために年金を積み立てる制度で、節税メリットがある

- 掛金が全額所得控除

- 運用益も非課税

- 受け取る時も税負担を軽減可能

- 月2万円強の積立てでも、5%で運用すれば30年で約2000万に化けるポテンシャルがあり

デメリット

- 長期資金拘束される

- 元本割れリスクがある

- 手数料がかかる

- 本当に節税になるかは、人による

電気工事戦士的 見解

iDeCoは節税効果が絶大のかなりお得な制度です。

しかし個人的に資金拘束の部分がかなり気になってしまいます。

ですので僕的にはiDeCoの前に積立NISAをおすすめします。

積立NISAに関しては1つ前の記事で書きましたのでぜひそちらをご覧ください。

そして余裕があればiDeCoをやってみるでいいと思います。

そして、もし始めるのであれば手数料の安いSBI証券か楽天証券で始めることをおすすめします。

それでは、さよなら~

| 本当の自由を手に入れるお金の大学【電子書籍】[ 両@リベ大学長 ] 価格:1210円 (2021/2/18時点)楽天で購入 |

コメント